Falar de cobrança e de crédito, como temos feito bastante aqui no Portal Tabelando com Tambellini, implica em conhecermos de maneira geral o cenário em que esses dois eixos do mundo financeiro se encontram. Vamos além: saber do contexto em que se encontram crédito e cobrança no Brasil hoje, em seus detalhes mais importantes, ajuda muito qualquer profissional da área a tomar as decisões certas.

Se há cobrança, podemos afirmar com certeza que houve crédito em algum momento. Sabendo disso, podemos nos fazer a pergunta básica e norteadora do tema: quando e como se concede crédito e são realizadas cobranças hoje no Brasil?

Trata-se, afinal, de uma tentativa desafiadora de composição de cenário, pois estamos falando de um país de território gigantesco e que apresenta população com as mais variadas características e matizes sociais. Fique conosco para que juntos possamos encarar esse desafio e construir o conhecimento!

Crédito no brasil: evolução e situação atual

Cobrança e crédito estão atrelados um ao outro de maneira íntima, conforme já falamos aqui. Sendo assim, nada mais adequado do que entendermos melhor como se configura hoje o cenário da oferta de crédito no Brasil.

Nesse sentido, já podemos trazer aqui a principal característica do crédito no Brasil hoje: a alta oferta, que contrasta com um passado (de décadas atrás) mais modesto com relação às possibilidades de o brasileiro médio conseguir um empréstimo, um financiamento ou um cartão de crédito.

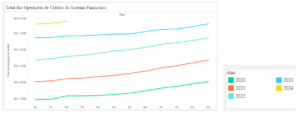

Segundo dados do FICO Risk Trends, o total das operações de crédito realizadas hoje no Brasil (tendo março de 2024 como referência) chega a mais de R$ 5,8 bilhões, em uma tendência ascendente. Tanto que esse valor era, em janeiro de 2020, R$ 3,4 bilhões.

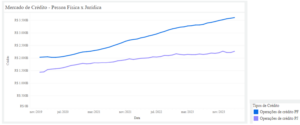

Ainda com dados do FICO Risk Trends, temos uma comparação entre a evolução dos mercados de crédito relacionados às pessoas físicas e jurídicas. Podemos observar que o volume concedido às pessoas físicas cresceu de maneira mais aguda do que as empresas que tomaram crédito entre 2019 e 2024.

Essa alta oferta de crédito no Brasil provoca alguns efeitos na população de consumidores, e o principal deles é tomar crédito sem planejamento e sem vislumbrar seus principais compromissos. Um dos motivos é que o mercado brasileiro, apesar de alertar sobre a necessidade de se tratar o crédito de maneira consciente, age de maneira a motivar as pessoas a contratarem crédito desenfreadamente.

O perfil financeiro do brasileiro

Essa característica de alta oferta do mercado de crédito brasileiro, aliada às campanhas de estímulo colocadas em prática pelas empresas e à falta de planejamento financeiro do brasileiro, de maneira geral, acaba gerando uma situação de inadimplência.

A conta é simples: com muito crédito disponível e argumentos irresistíveis, o consumidor acaba contraindo o crédito, mesmo sem saber se tem ou não condições de arcar com mais um gasto mensal. Quando descobre que não tem, acaba ficando inadimplente.

Esse problema da falta de educação financeira não se limita ao simples desconhecimento de como gerir as próprias finanças. Outro componente dessa situação é não saber decidir pela hora certa de tomar crédito e, quando for o caso, saber buscar pelas melhores condições de juros, por exemplo.

Outro aspecto bem comum ao perfil financeiro do brasileiro é o costume, praticamente uma tradição, de lidar com créditos e parcelamentos na forma de carnês – isso mesmo, como aqueles que as lojas emitiam. Isso criou uma cultura de “ver” a dívida terminando, na medida em que as folhas do carnê diminuíam quando eram pagas.

O cartão de crédito, em contrapartida, não transmite essa sensação de que existe algo a ser pago e que está sendo pago, de um crédito limitado pelas folhas do carnê. Pelo contrário – passa o sentimento de dinheiro infinito e dívida invisível, o que aumenta as chances de inadimplência.

Por que cobrar, afinal?

Se houve crédito e surgiu a inadimplência, a cobrança é devida. Essa é uma premissa bastante simples e real, mas não encerra todo o escopo da cobrança. Em outras palavras, além de simplesmente recuperar valores monetários, a cobrança procura retomar um processo de relacionamento com o cliente.

Afinal, um cliente que ficou inadimplente, passou por um processo de cobrança, fez um acordo e pagou suas dívidas pode voltar a comprar produtos e contratar serviços no mercado, inclusive tomando mais crédito – dessa vez, de maneira consciente, claro.

Essa relação credor-devedor é, na verdade, o eixo fundamental de todo processo de cobrança. É preciso atuar não apenas para incentivar o inadimplente a aceitar um acordo, mas para conscientizá-lo de que a cobrança serve para ouvir suas necessidades e ajudá-lo em um momento de dificuldade, fazendo uma oferta que faça sentido e seja efetiva para ambas as partes.

Voltando à questão financeira, é preciso também, ao pensar a cobrança, considerar que deve existir um equilíbrio entre os gastos gerados por esse processo (afinal, cobrar custa) e os valores possivelmente recuperados. O objetivo é, sempre que possível, manter essa balança pendendo para o lado mais vantajoso ou, pelo menos, no equilíbrio.

Conclusão

Vimos, neste artigo, um panorama geral sobre a oferta de crédito no Brasil, além de como e quando é realizado o processo de cobrança e recuperação dos clientes inadimplentes. Conhecemos o perfil financeiro do cliente brasileiro, com algumas de suas peculiaridades, e também as premissas pelas quais se guia o processo de cobrança por aqui.

Todas essas informações, junto a um montante ainda maior de conceitos, exemplos e práticas, você encontra nos cursos e materiais do Portal Tabelando com Tambellini. Trata-se de um verdadeiro hub de informações sobre o mundo da cobrança, em uma das formações profissionais mais completas do Brasil. Acesse e descubra!